расходов, понесенных в связи с рассмотрением требований потерпевших о компенсационных выплатах.

С некоторых пор перечисленными моментами предмет не исчерпывается. В соответствии с Федеральным законом от 30 декабря 2006 г. N 276-ФЗ с 1 января 2008 г. п. 2 ст. 251 дополнен подпунктами 13–15:

13) денежные средства, полученные некоммерческими организациями на формирование целевого капитала, которое осуществляется в порядке, установленном Федеральным законом «О порядке формирования и использования целевого капитала некоммерческих организаций»;

14) денежные средства, полученные некоммерческими организациями – собственниками целевого капитала от управляющих компаний, осуществляющих доверительное управление имуществом, составляющим целевой капитал, в соответствии с Федеральным законом «О порядке формирования и использования целевого капитала некоммерческих организаций»;

15) денежные средства, полученные некоммерческими организациями от специализированных организаций управления целевым капиталом в соответствии с Федеральным законом «О порядке формирования и использования целевого капитала некоммерческих организаций».

Завершим наше знакомство со статьей 251 НК РФ разбором и комментарием небольшого третьего пункта. Согласно этому пункту в случае реорганизации юридических лиц при определении налоговой базы не учитывается в составе доходов вновь созданных, реорганизуемых и реорганизованных лиц стоимость имущества, имущественных и неимущественных прав, имеющих денежную оценку, и (или) обязательств, получаемых (передаваемых) в порядке правопреемства при реорганизации юридических лиц, которые были приобретены (созданы) реорганизуемыми лицами до даты завершения реорганизации.

Предложенная законодательством структура доходов нашла свое отражение в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций. Для учета доходов в бухучете предприятия используются два счета – 90 «Продажи» и 91 «Прочие доходы и расходы» (заметим, что эти же счета применяются для учета расходов, о чем еще пойдет речь далее: см. главу 2).

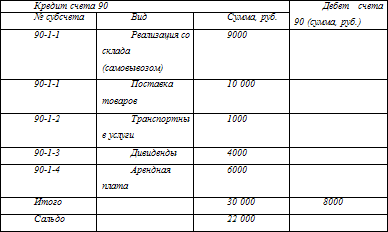

Счет 90 является синтетическим, то есть обобщающим результаты от операций продажи. По кредиту этого счета ведется учет выручки от продаж, из которой находится кредитовое сальдо прибыли от продаж. Величина кредитового или дебетового сальдо ежемесячно списывается на счет 99 «Прибыли и убытки». Счет 90 используется для фиксирования общего объема выручки с начала года на отчетную дату. Доход, учитываемый на счете 90, всегда есть нетто-выручка, иными словами – приход (выручка), уменьшенный на сумму акцизов и тому подобных отчислений. Нетто-выручка принимает следующие виды: выручка от продажи продукции и товаров, за выполненные работы и услуги, в форме арендной платы, в форме дивидендов, в форме роялти. Рассмотрим сказанное на примере.

Отметим, что для нахождения сальдо по счету 90 рекомендуется ввести в рабочий план счетов специальный субсчет, который получит название «Сальдо прибыли (убытка) от продаж». Кредитовое сальдо по счету 90, если таковое есть, означает положительный финансовый результат и указывает сумму полученной прибыли до ее налогообложения. Этот результат, как вскользь упоминалось ранее, списывается на субсчет 99-1 «Результат от операций продажи», который кредитуется. Это кредитование позволяет найти сумму полученной в отчетном периоде прибыли (вычет финансового результата, проведенного в прошедшие периоды).

Счет 91 предназначается для учета прочих поступлений, т. е. доходов, не связанных с выручкой (внереализационных в терминологии налогового учета). По кредиту счета 91 в рабочем плане счетов компании желательно выделить следующие примерные субсчета:

91-1 «Доходы от процентов»

91-2 «Доходы от участия в других организациях»

91-3 «Иные прочие поступления»

91-4 «Сальдо прочих доходов и расходов»

При этом счет 91-3 (прежде носивший название «Операционные и внереализационные расходы», а ныне почти безымянный) допустимо разбить в случае необходимости на достаточное количество самостоятельных субсчетов. Например, если организации приходится периодически продавать свои основные средства и прочие активы на сторону, то рабочий план счетов такой компании примет вид: 91-1 «Доходы от процентов», 91-2 «Доходы от участия в других организациях», 91-3 «Доходы от реализации активов» (в корреспонденции со счетом 62), 91-4 «Иные прочие поступления», 91-5 «Сальдо прочих доходов и расходов».

При этом активно используемый обособленный субсчет 91-3 приобретает сложную структуру. В него для дальнейшей детализации аналитической информации включаются субсчета четвертого порядка: 91-1-3-1 «Доходы от продажи и выбытия основных средств», 91-1-3-2 «Доходы от продажи исключительных прав на нематериальные активы», 91-1-3-3 «Доходы от продажи материальных запасов», 91-1-3-4 «Доходы от продажи и погашения ценных бумаг», 91-1-3-5 «Доходы от продажи валюты», 91-1-3-6 «Иные доходы от реализации активов».

В том случае, когда необходимости в таком дроблении нет, допустимо использовать субсчета третьего порядка по отношению к счету 91 в целях наиболее полного отображения структуры субсчета «Иные прочие поступления» и накопления в достаточном объеме аналитической информации о поступлениях, не