Минфина России от 06.12.2006 № 03-03-04/1/811). К долговым обязательствам, полученным до указанной даты, эти положения не применяются.

Таким образом, организация, применяющая УСН, может учесть расходы в виде процентов по полученным кредитам (займам), если:

• кредит (займ) получен в виде денежных средств;

• проценты уплачены;

• сумма процентов определена с учетом норм ст. 269 НК РФ.

ОБРАТИТЕ ВНИМАНИЕ!

Федеральным законом от 26.11.2008 № 224-ФЗ внесены изменения в порядок применения ст. 269 НК РФ. В частности, действие абз. 4 п. 1 ст. 269 НК РФ приостанавливается на период с 1 сентября 2008 г. до 31 декабря 2009 г. (п. 22 ст. 2 Закона № 224-ФЗ).

Напомним положения этого абзаца. При отсутствии долговых обязательств перед российскими организациями, выданных в том же квартале на сопоставимых условиях, а также по выбору налогоплательщика предельная величина процентов, признаваемых расходом (включая проценты и суммовые разницы по обязательствам, выраженным в условных денежных единицах по установленному соглашением сторон курсу условных денежных единиц), принимается:

–

–

В период приостановления действия абз. 4 п. 1 ст. 269 НК РФ действует следующее правило. При отсутствии долговых обязательств перед российскими организациями, выданных в том же квартале на сопоставимых условиях, предельная величина процентов, признаваемых расходом (включая проценты и суммовые разницы по обязательствам, выраженным в условных денежных единицах по установленному соглашением сторон курсу условных денежных единиц), принимается:

–

–

Поскольку положение о приостановлении действия абз. 4 п. 1 ст. 269 НК РФ вступают в силу с 1 января 2009 г., организации, применяющие УСН, после указанной даты должны пересчитать сумму процентов, включенных в состав расходов, за период с 1 сентября по 31 декабря 2008 г.

Предельная величина процентов в 2009 году

В соответствии с пунктом 22 статьи 2 Федерального закона от 16.11.2008 № 224-ФЗ положения абзаца четвертого пункта 1 статьи 269 НК РФ были приостановлены до 31 декабря 2009 года.

Статьей 8 Закона № 224 ФЗ предельная величина процентов по долговым обязательствам в рублях была увеличена. В результате этого с 1 сентября 2008 года налогоплательщики рассчитывали ее путем умножения ставки рефинансирования на 1,5. При расчете процентов по долговым обязательствам в валюте предельная величина расходов должна была определяться, исходя из ставки 22%.

С 1 августа до 31 декабря 2009 года при расчете предельной величины процентов по долговым обязательствам в рублях налогоплательщики должны были увеличивать ставку рефинансирования ЦБ РФ в 2 раза. Об этом говорится в статье 5 и пункте 5 статьи 6 Федерального закона от 19.07.2009 № 202-ФЗ.

При определении предельного размера расходов в виде процентов, начисленных за третий квартал 2009 г., необходимо исходить из следующего. В июле применялся номатив признания расходов в виде процентов, действовавший на тот период, т.е. ставка рефинансирования ЦБ РФ РФ, увеличенная в 1,5 раза, – при оформлении долгового обязательства в рублях, а за следующие два месяца – август и сентябрь – ставка рефинансирования ЦБ РФ РФ, увеличенная в 2 раза (письмо Минфина РФ от 1 феврала 2010 г. № 03-03-06/1/35).

Предельная величина процентов в 2010 – 2012 годах

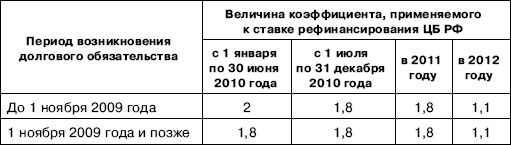

В 2010 – 2012 годах налогоплательщики должны применять следующие коэффициенты (см. табл.).

Коэффициент для расчета предельной величины процентов по долговым обязательствам в рублях в 2010 – 2012 годах

Те организации, которые в первом полугодии 2010 года для расчета предельной величины процентов по долговым обязательствам, выданным после 1 ноября 2009 года, использовали коэффициент 1,2, могут пересчитать сумму процентов, которая была учтена при расчете налога на прибыль, с использованием нового коэффициента 1,2. Если долговое обязательство оформлено в иностранной валюте, то при расчете предельной величины процентов, учитываемых при расчете налога на прибыль, в 2010 году применяется процентная ставка в размере 15%.

В 2011 году для расчета предельной величины процентов по долговым обязательствам в иностранной валюте будет использоваться ставка рефинансирования, умноженная на коэффициент 0,8.

Расходы, связанные с открытием и обслуживанием кредитной линии

Все расходы, связанные с открытием и обслуживанием кредитной линии, можно разделить на проценты по долговому обязательству и на прочие банковские услуги.

Однако, по мнению специалистов Минфина России,

Следовательно,

Такой подход объясняется тем, что плата за проведение операций по ссудному счету

Чтобы включить в состав расходов всю сумму вознаграждения, можно установить размер подобных платежей в фиксированной сумме или в процентах от невыбранных траншей. Только в этом случае организация может избежать претензий со стороны налоговых органов.

Плата за инкассацию

Организация, применяющая УСН, может учесть при расчете единого налога только те расходы, которые перечислены в п. 1 ст. 346.16 НК РФ. Указанный перечень является закрытым. Расходы на оплату услуг по инкассации денежной наличности в этом перечне

Поэтому подобные расходы, по мнению специалистов главного финансового ведомства, не уменьшают налогооблагаемые доходы организации-«упрощенца» (письмо Минфина России от 10.08.2005 № 03-11- 04/2/42).

Однако такой подход является неверным. Действительно, в закрытом перечне расходов, приведенном в ст. 346.16 НК РФ, не указаны расходы на инкассацию. В то же время в подп. 9 п. 1 этой статьи указывается: при расчете единого налога можно учесть расходы на оплату банковских услуг.

В перечне банковских услуг, приведенном в ст. 5 Закона № 395-1, указаны и услуги по инкассации.

Следовательно, организации, применяющие УСН,

15.2. Расходы на охрану