– социальное пособие на погребение.

Кроме того, указанные организации должны ежемесячно уплачивать взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»).

Налог на добавленную стоимость

Организации, применяющие УСН, не должны составлять счета-фактуры, вести журналы учета выданных и полученных счетов-фактур, а также заполнять книгу покупок и книгу продаж, так как они освобождены от уплаты НДС на основании п. 2 ст. 346.11 НК РФ (письмо Минфина России от 05.10.2007 № 03-11-05/238).

В то же время эти организации обязаны:

– платить НДС на таможне при ввозе товаров на территорию Российской Федерации,

– выполнять функции налогового агента по НДС.

В последнем случае необходимо рассчитать, удержать и перечислить в бюджет сумму НДС. Такие обязанности возникают, если организация:

– приобретает товары (работы, услуги) на территории Российской Федерации у иностранных лиц, не состоящих на учете в налоговых органах в качестве налогоплательщиков;

– реализует на территории Российской Федерации конфискованное имущество, бесхозные ценности, клады и скупленные ценности, а также ценности, перешедшие по праву наследования государству;

– арендует федеральное, муниципальное или имущество субъектов Российской Федерации.

С 01.01.2006 обязанности налогового агента должны выполнять и те организации (предприниматели), которые реализуют товары иностранных организаций, не состоящих на учете в налоговых органах

Это положение действует, когда по условиям заключенных договоров российские посредники

Такое изменение было внесено в п. 2 ст. 161 НК РФ Федеральным законом от 22.07.2005 № 119-ФЗ.

При удержании НДС составляется счет-фактура в одном экземпляре, а по окончании отчетного периода в 20-дневный срок в налоговый орган представляется декларация по НДС, форма которой утверждена приказом Минфина России от 27.11.2006 № 153н.

Налог на прибыль

Организации, применяющие упрощенную систему налогообложения, освобождены от уплаты налога на прибыль. Тем не менее в некоторых случаях они обязаны составлять отчетность по налогу на прибыль.

Обязанности налоговых агентов по налогу на прибыль должны выполнять следующие организации:

• выплачивающие дивиденды в пользу других российских организаций – плательщиков налога на прибыль (п. 2 ст. 275 НК РФ);

• выплачивающие доходы иностранным организациям, не осуществляющим деятельность через постоянное представительство на территории Российской Федерации (п. 4 ст. 310 НК РФ).

В первом случае организация обязана рассчитать, удержать налог на прибыль с сумм выплаченных дивидендов и перечислить его в бюджет.

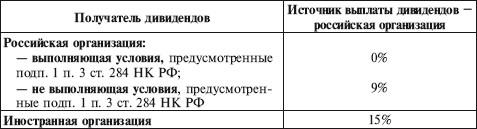

С 01.01.2005 налог рассчитывается по ставке 9%. Дивиденды, выплачиваемые иностранной организации, облагаются налогом на прибыль по ставке 15%.

Начиная с 01.01.2008 в отношении дивидендов, которые получают российские организации, применяется нулевая ставка налога на прибыль. Она будет действовать только при выполнении на день принятия решения о выплате дивидендов определенных условий.

Во-первых, организации, получающей дивиденды, принадлежат на праве собственности не менее 50% вкладов (долей) в уставном (складочном) капитале организации, выплачивающей дивиденды.

Во-вторых, непрерывный период владения такой долей в уставном капитале составляет не менее 365 календарных дней.

В-третьих, стоимость доли в уставном капитале составляет не менее 500 млн руб.

Все прочие дивиденды, полученные российскими организациями как от российских, так и от иностранных организаций, будут облагаться по ставке 9% (табл. 2). Такие изменения внесены в подп. 2 п. 3 ст. 284 НК РФ Законом № 76-ФЗ.

Ставки налога на прибыль по доходам от участия в деятельности других организаций в виде дивидендов, выплаченных после 1 января 2008 г.

Сумма налога на прибыль, которая приходится на каждого получателя дивидендов, рассчитывается исходя из общей суммы налога на прибыль и его доли в общей сумме дивидендов.

Налог с доходов иностранных организаций следует удерживать при каждой выплате доходов.

Ставки налога, по которым облагаются доходы иностранных организаций от источников в Российской Федерации, не связанные с деятельностью через постоянное представительство, установлены в ст. 284 НК РФ:

• 10% – по доходам от использования, содержания и сдачи в аренду (фрахта) судов, самолетов и других подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок;

• 15% – по дивидендам, полученным от российских организаций;

• 20% – по всем остальным доходам, не связанным с деятельностью через постоянное представительство в Российской Федерации.

Налог нужно перечислить в бюджет в течение трех дней с момента выплаты дохода иностранной организации (письмо МНС России от 26.06.2002 № 23-1-13/34-1005-Ю274).

Сумма налога уплачивается в федеральный бюджет в той валюте, в которой был выплачен доход, или в рублях по официальному курсу Банка России на дату перечисления налога.

Организации, применяющие упрощенную систему налогообложения, в части доходов в виде дивидендов являются плательщиками налога на прибыль организаций. Следовательно, по окончании каждого отчетного периода, в котором организация – «упрощенец» выплачивала дивиденды, она должна представлять в налоговые органы декларацию по налогу на прибыль (п. 1 ст. 289 НК РФ). Об этом говорится в письме Минфина России от от 23.09.2009 № 03-11-06/2/197).

2.3. СТАТИСТИЧЕСКАЯ ОТЧЕТНОСТЬ И ВЕДЕНИЕ КАССОВЫХ ОПЕРАЦИЙ

При применении упрощенной системы налогообложения организации обязаны представлять статистическую отчетность. Порядок ее представления установлен Положением о порядке представления статистической информации, необходимой для проведения государственных статистических наблюдений, утвержденным постановлением Госкомстата России от 15.07.2002 № 154.

Организации, применяющие упрощенную систему налогообложения, обязаны соблюдать Порядок ведения кассовых операций в Российской Федерации, утвержденный решением Совета директоров Банка России от 22.09.1993 № 40.

Наличные денежные средства могут храниться в кассе организации только в пределах лимита остатка денежных средств, который установлен обслуживающим банком.

Это значит, что в начале года необходимо установить лимит кассы. Для этого необходимо заполнить и представить в банк расчет (форма № 0408020, которая приведена в приложении № 1 к Положению о правилах организации наличного денежного обращения на территории Российской Федерации от 05.01.1998 № 14-П).

Если это не сделать, то лимит кассы будет равен нулю. А это значит, что никакого остатка в кассе быть не должно. За образование сверхлимитного остатка организация будет оштрафована согласно ст. 15.1 КоАП