которая представляется удобной для организации в целях налогового контроля и сверки с контрагентами, то целесообразно подробно описать данную систему в учетной политике в разделе по исчислению НДС во избежание разногласий с налоговыми органами.

Судебная практика по вопросу нумерации счетов-фактур в основном положительна. Так, в постановлении ФАС Северо-Западного округа от 15.06.2004 г. № А56-45387/03 указано, что ввиду отсутствия нормативно закрепленных правил нумерации счетов-фактур, налогоплательщик самостоятельно устанавливает порядок учета счетов-фактур и присвоения им порядковых номеров. Организация установила такой порядок, в соответствии с которым нумерация бланков счетов-фактур осуществлялась в пределах дня.

Спорные счета-фактуры имели одинаковые порядковые номера, но разные даты, следовательно, вывод налоговой инспекции о наличии у спорных счетов-фактур одинаковых реквизитов, что препятствует отражению указанных в них сумм налога в налоговой декларации в составе налоговых вычетов, неправомерен.

Но если счета-фактуры вообще не имеют номеров, то суда принимают сторону налоговых органов. В Постановлении ФАС Дальневосточного округа от 4 февраля 2004 г. по делу № Ф03-А73/03-2/3556 сделан вывод: поскольку в названных документах отсутствовали номера счетов-фактур, наименование грузоотправителей и их адреса, адреса грузополучателей, а подписи в счетах-фактурах учинены от имени руководителя юридического лица, не являющегося таковым, то отсутствуют правовые основания для принятия налоговых вычетов.

Согласно статье 172 НК РФ условием для учета налогоплательщиком в налоговой декларации сумм налоговых вычетов является фактическая уплата сумм налога на добавленную стоимость продавцу товара на основании счетов-фактур, выставленных последним (прим. авт. с 1 января 2006 года данная норма отменена). При этом документы, на которые ссылается налогоплательщик в подтверждение исполнения своей обязанности по уплате налога, должны отвечать предъявленным требованиям и достоверно свидетельствовать об обстоятельствах, с которыми законодательство связывает налоговые последствия.

Если счет-фактура содержит значительную номенклатуру продукции и выписывается на нескольких листах, то листы также подлежат сквозной нумерации. Ссылка на данное утверждение содержится в письме Минфина РФ от 15 мая 2006 г. № 03-04-09/11.

В любом случае следует знать, что привлечь фирму к ответственности по статье 120 НК РФ по выбранному способу нумерации нельзя. Согласно этому положению, инспекторы могут наложить штраф, в частности, за отсутствие счетов-фактур. Если все счета-фактуры имеются в наличии, зарегистрированы в журнале регистрации выданных счетов-фактур и инспекторы доказать обратное не могут, то штрафовать по статье 120 НК РФ за неправильное заполнение счетов-фактур нельзя. Об этом говорится в постановлении ФАС Северо-Западного округа от 11 октября 2004 г. по делу № А56-6325/04.

1.2. Подписи

Обратимся к первоисточнику: пункт 6 статьи 169 НК РФ гласит: „Счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации. При выставлении счета-фактуры индивидуальным предпринимателем счет-фактура подписывается индивидуальным предпринимателем с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя“.

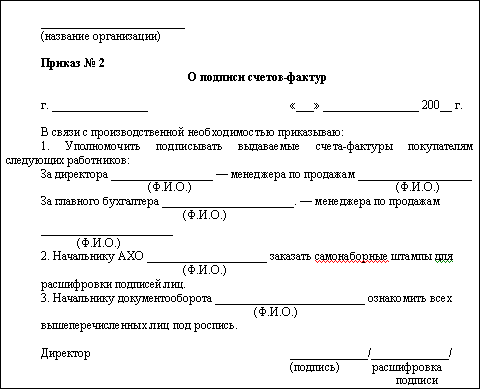

Таким образом, для выполнения данного пункта необходимо, чтобы счета-фактуры подписывали руководитель организации и главный бухгалтер либо руководитель должен выпустить приказ, в тексте которого обозначить, что за руководителя подписывается такое-то лицо, за главного бухгалтера – это же или другое лицо. Примерная форма приказа может быть следующая:

Обращаем внимание, что при передаче полномочий по подписанию счетов-фактур другим сотрудникам организации обязательно должен быть составлен приказ либо должна иметься доверенность. Довольно часто про данные „формальности“ организации забывают и подписывают счета-фактуры, например, в филиалах руководитель и главный бухгалтер филиала, хотя такого права не имеют. Такая забывчивость может привести к тому, что у контрагентов возникнут проблемы с вычетом НДС и организация может лишиться клиентов. Причем покупатель имеет право попросить копию документа, удостоверяющего полномочия лиц, подписывающих счета-фактуры.

В тех организациях, где не предусмотрена должность главного бухгалтера, бухгалтерские услуги выполняет аутсорсинговая фирма, с которой заключен договор, что разрешено пунктом 2 статьи 6 Федерального закона „О бухгалтерском учете“ от 21.11.1996 г. № 129-ФЗ. В этом случае в счете-фактуре подпись вместо главного бухгалтера ставит тот, на кого возложены обязанности главного бухгалтера – либо руководитель организации, либо бухгалтер-специалист, с которым заключен гражданско-правовой договор, либо уполномоченный представитель специализированной фирмы, ведущей в организации бухгалтерский учет.

Казалось бы, вопрос исчерпан, однако на практике возникает немало „подводных камней“, о которых необходимо знать налогоплательщику.

Пунктом 6 статьи 169 НК РФ, приведенным полностью выше, об этом не упоминается. Тем не менее, неоднократные разъяснения Минфина России свидетельствуют о том, что расшифровка подписей является обязательным реквизитом. В письме от 5 апреля 2004 г. № 04-03-1/54 даются следующие указания: „в состав реквизита „Подпись“ включается как личная подпись, так и ее расшифровка (инициалы, фамилия), что подтверждается рядом нормативных и рекомендательных документов, в том числе Методическими указаниями по бухгалтерскому учету основных средств, утвержденных приказом Минфина России от 13.10.2003 г. № 91н (зарегистрирован в Минюсте России 21.11.2003 г. № 5252) и разработанных на основе Федерального закона от 21.11.1996 г. „О бухгалтерском учете“, а также ГОСТом Р 6.30-2003 „Унифицированные системы документации. Унифицированная система организационно-распорядительной документации. Требования к оформлению документов“, принятым постановлением Госстандарта России от 03.03.2003 № 65-ст.

Таким образом, дополнение, внесенное в форму счета-фактуры постановлением Правительства Российской Федерации от 16.02.2004 г. № 84 „О внесении изменений в постановление Правительства Российской Федерации от 02.12.2000 г. № 914“ о необходимости расшифровки подписей руководителя и главного бухгалтера организации или индивидуального предпринимателя вышеуказанной норме пункта 6 статьи 169 НК РФ не противоречит. Согласно пункту 2 статьи 169 НК РФ, счета-фактуры, составленные и выставленные с нарушением порядка, установленного указанными пунктами 5 и 6 статьи 169 НК РФ, не могут являться основанием для принятия предъявленных покупателю сумм НДС к вычету или возмещению.

Пунктом 6 Указа Президента Российской Федерации от 23.05.1996 г. № 763 „О порядке опубликования и вступления в силу актов Президента Российской Федерации, Правительства Российской Федерации и нормативных правовых актов федеральных органов исполнительной власти“ предусмотрено, что акты Правительства Российской Федерации, затрагивающие права, свободы и обязанности человека и гражданина, устанавливающие правовой статус федеральных органов исполнительной власти, а также организаций, вступают в силу одновременно на всей территории Российской Федерации по истечении семи дней после дня их первого официального опубликования. Учитывая изложенное, а, также принимая во внимание, что указанное постановление Правительства Российской Федерации от 16.02.2004 г. № 84 официально опубликовано в Собрании законодательства Российской Федерации 23.02.2004 г., суммы НДС, указанные в счете-фактуре, выставленном после 01.03.2004 и в котором отсутствуют расшифровки подписей руководителя и главного бухгалтера организации или индивидуального предпринимателя, к вычету приниматься не должны“. Все последующие разъяснения содержат такую же точку зрения (письма от 11 января 2006 г. № 03-04-09/1, от 12 июля 2005 г. № 03-04-11/154). По данному вопросу сложилась неоднозначная судебная практика. Поэтому покупателю стоит все же позаботиться о наличии необходимых реквизитов в предъявляемых на вычет счетах-фактурах, чтобы избежать судебных разбирательств. Так, в постановлении Федерального арбитражного суда Северо-Кавказского округа от 7 сентября 2005 г. № Ф08- 4127/05-1643А судом был признан обоснованным отказ налоговой инспекции в предоставлении налогового вычета налогоплательщику, так как счета-фактуры подписаны неустановленными лицами, подписи