абсолютно уверен в том, что вложения в ценные бумаги дают отличные результаты, если инвестировать свои средства с умом.

Я инвестирую деньги в издательский бизнес уже больше 20 лет и неоднократно встречал людей, разбогатевших благодаря удачному вложению своих средств. 95 % из них разбогатели, продавая акции или продавая советы по поводу продажи или покупки акций. Если вы знакомы со статистикой, то знаете, что заработать деньги на фондовом рынке очень сложно. Многим менеджерам и целым инвестиционным фондам это так и не удается. Большинство простых вкладчиков теряют деньги в результате инфляции или из-за множества других факторов. Но некоторые инвесторы преуспели и чувствуют себя на фондовом рынке очень хорошо. Наглядным примером может служить один из самых богатых людей мира – Уоррен Баффет.

Кроме Уоррена Баффета я знаком еще с рядом инвесторов, которые (по их словам) зарабатывали на фондовом рынке достаточно долго. В отношении приобретения ценных бумаг они дают одни и те же рекомендации.

¦ Покупайте акции хороших, прибыльных компаний

¦ Покупайте акции этих компаний на этапе, когда они еще сильно недооцениваются на рынке

Но основные «фигуранты фондового рынка» серьезно расходятся в ответах на ключевой вопрос: «Когда же нужно продавать приобретенные акции?» Многие из них ориентируются на снижение курса акций. «Если цена на акции значительно снизилась, то это означает, что сам рынок дает вам понять, что вы ошиблись в оценке выбранной компании», – говорят они. Некоторые из них не продают акции очень долго, не обращая внимания на колебание их стоимости на фондовом рынке.

Родни Дир поступал именно так. Он заработал два состояния. Одно – игрой на фондовом рынке, а второе – воспользовавшись рекомендациями, приведенными в этой книге. Познакомьтесь с историей его успеха и задумайтесь над прочитанным. Когда прочитаете книгу до конца, вернитесь к его истории, и, возможно, вы посмотрите на нее другими глазами. На дворе был 1996 год. Интернет бурно развивался, и спрос на дополнительные устройства для хранения информации для персональных компьютеров неудержимо рос. Учитывая эти факторы, Родни решил, что в будущем людям понадобится огромное количество портативных устройств для хранения информации. Единственной компанией, которая могла бы удовлетворить запросы потребителей, была компания

Родни не чужды и инвестиции другого рода. Он скупает недвижимость, товары массового спроса, драгоценные металлы и облигации. Но в основе его успеха лежат удачные инвестиции в перспективную, развивающуюся компанию, прибыль от которых он использовал для создания собственного бизнеса.

Итак, вам удалось определиться с точной суммой вашего состояния, которую вы желали бы заработать?

Отлично.

Теперь возьмите любое семизначное число (от одного до девяти миллионов) и вычтите из него сумму вашего сегодняшнего состояния (за минусом стоимости вашего дома). Например, если ваше сегодняшнее состояние равно 500 тыс. долл., а вы нацелились на сумму в 3 млн, то вашей целью становится цифра 2,5 млн долл.

Если вы в долгах, то цифра, к которой вам нужно стремиться, увеличится. Например, если сумма ваших долгов на 500 тыс. превышает стоимость всего вашего движимого и недвижимого имущества, то, поставив перед собой цель заработать состояние в 4 млн, вам придется нацелиться на цифру в 4,5 млн.

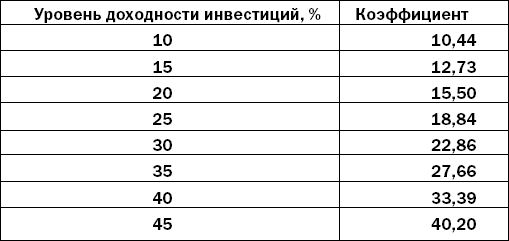

Затем полученное число нужно разделить на один из коэффициентов, приведенных в табл. 2.1. Выбор коэффициента в таблице зависит от а) дохода, полученного от ваших инвестиций (в процентах); и б) от суммы, которую вы в состоянии инвестировать.

Не бойтесь всех этих цифр. Я помогу вам во всем разобраться.

Сначала рассмотрим табл. 2.1. Приведенные в ней коэффициенты напрямую зависят от уровня доходности, т. е. от того, сколько процентов смогут принести вам ваши инвестиции.

Среднее значение доходности инвестиций равно 10 %. Этот показатель на практике встречается довольно часто, поэтому начнем именно с него.

Предположим, вашей конечной целью является заработать состояние в размере 3,5 млн. Вы сделали ряд инвестиций, прибыль от которых составляет 10 % в год от вложенной суммы, и теперь собираетесь за семь лет сколотить миллион.

Посмотрите на табл. 2.1. В левой колонке вы увидите число 10,44 – это коэффициент, который поможет вам высчитать размер инвестиций, необходимый для того, чтобы заработать обозначенное состояние при прибыли от вложенных вами средств, равной 10 % в год.

Разделите сумму, к которой вы стремитесь (3,5 млн), на коэффициент 10,44. Выполнив это действие на калькуляторе, мы получим цифру 335 250. Это значит, что для того, чтобы стать обладателем 3,5 млн за семь лет, вам придется ежегодно вкладывать 335 250. Не забывайте, это отнюдь не одноразовые инвестиции. Эти 335 тыс. вам нужно вкладывать каждый год на протяжении семи лет. Ваши вклады должны увеличивать ваш доход на 10 % прибыли ежегодно. Если вы в состоянии это сделать, то за семь лет вы с легкостью добьетесь поставленной цели.

Я вовсе не утверждаю, что вам нужно срочно увеличить ваши доходы до 350 тыс. долл. в год. Просто хочу дать вам понять, что

Вкладывать 300 тыс. долл. ежегодно – задача не из легких. Однако без этого заработать 3,5 млн за семь лет просто нереально.

Что делать, если у меня нет 335 тысяч в год?

Такого же уровня достатка можно достичь и с помощью меньшей суммы инвестиций

Еще раз вернемся к табл. 2.1. Мы видим, что при доходности инвестиций 20 % коэффициент равен 15,5. Разделив 3,5 млн на 15,5, мы получим размер годовых инвестиций – 225 800.

А если доходность инвестиций составит 30 %?

В этом случае 3,5 млн, поделенные на коэффициент 22,86, дают нам сумму годовых инвестиций, равную 153 100.

Было бы еще лучше, если бы вам удалось добиться более высокой доходности инвестиций, например 50 %.

Если на каждых вложенных 100 тыс. вам удастся заработать 50 %, то ваше состояние будет расти как на дрожжах. Посмотрим, как будет выглядеть рост вашего состояния на протяжении семи лет.

Первоначальный вклад: 100 тыс.

Первый год: 150 тыс.

Второй год: 375 тыс.