04/2/31). Это связано с тем, что приобретение объектов лизинга для организации является

Организация-лизингодатель может включить в состав расходов затраты на приобретение объекта лизинга, но

В том отчетном периоде, когда

Специалисты Минфина России установили

Организация-лизингодатель

Учет у лизингополучателя

В состав лизинговых платежей помимо

Расходы по уплате выкупной стоимости лизингового имущества

После того как право собственности на объект лизинга перейдет к лизингополучателю, затраты на уплату выкупной стоимости включаются в состав расходов на основании подп. 1 п. 1 ст. 346.16 НК РФ в качестве расходов на приобретение основных средств (письмо Минфина России от 01.11.2005 № 03-11- 04/2/121).

Порядок учета расходов на приобретение (строительство) основных средств при расчете единого налога

Затраты на приобретение (строительство) основного средства, которые были осуществлены в период применения УСН, включаются в расходы

Указанные расходы принимаются к учету в целях исчисления единого налога равными долями в течение налогового периода (письмо Минфина России от 17.01.2008 № 03-04-06-01/6).

Однако налоговики вдруг вспомнили о том, что в п. 3 ст. 346.16 НК РФ есть положение о том, что в течение налогового периода расходы принимаются равными долями за отчетные периоды. До 2006 г. это положение относилось только к основным средствам, приобретенным до перехода на УСН. А с 01.01.2006 налоговики решили, что оно относится и к тем объектам, которые приобретены в период применения УСН.

Пример

ЗАО «Купец» с 01.01.2008 применяет УСН. Единый налог оно уплачивает с разницы между доходами и расходами.

ЗАО «Купец» приобрело офисную мебель в апреле 2010 г. В том же месяце мебель была установлена в офисе.

Оплата была перечислена поставщику в мае.

Затраты на ее приобретение (первоначальная стоимость) составили 72 300 руб. (70 800 руб. + 1500 руб. руб.). Указанные затраты следует включить в состав расходов равными долями в течение всего 2010 г. Мебель используется три квартала в течение налогового периода. Поэтому 30 июня в состав расходов включается только 1/3 часть первоначальной стоимости офисной мебели в размере 24 100 руб. (72 300 руб. : 3).

Такая же доля затрат на приобретение офисной мебели будет включена 30 сентября и 31 декабря 2010 г. По итогам года при расчете единого налога будут учтены все затраты на приобретение основного средства.

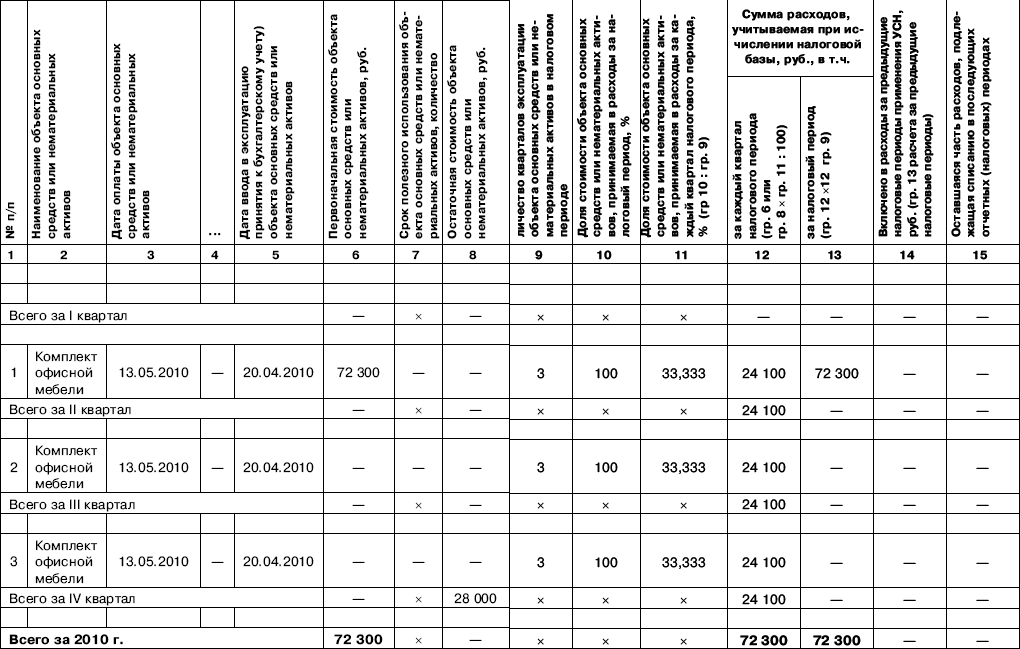

Раздел II книги учета доходов и расходов за 2010 г. был заполнен следующим образом:

Расчет расходов на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемых при исчислении налоговой базы по налогу

Согласно Классификации основных средств офисная мебель относится к четвертой амортизационной группе. Установленный срок полезного использования – 5 лет. Амортизация в бухгалтерском учете начисляется с 01.05.2010 по 01.06.2014.

Сумма ежемесячных амортизационных отчислений в бухгалтерском учете составляет 1205 руб. (72 300 руб. : 60 мес.).

7.5. Продажа основных средств

Основные средства, приобретенные после перехода на упрощенную систему налогообложения, целесообразно продавать только в том случае, если объект используется свыше того периода, который определен п. 3 ст. 346.16 НК РФ.

Для объектов со сроком службы свыше 15 лет этот период составляет 10 лет, а для основных средств со сроком службы до 15 лет – 3 года с момента учета расходов на их приобретение.

Если продажа основного средства со сроком службы до 15 лет произошла по истечении 3 лет (объекта со сроком службы свыше 15 лет – по истечении 10 лет), то никаких исправлений в налоговом учете делать не нужно. Выручку от реализации объекта основных средств организация-«упрощенец» должна отразить в составе доходов.

Как пересчитать налоговую базу по единому налогу

В случае продажи основных средств, приобретенных после перехода на УСН, ранее установленного срока организация должна пересчитать налоговую базу по единому налогу за весь период эксплуатации такого объекта.

Для этого из налоговой базы того периода, в котором основное средство было введено в эксплуатацию и оплачено, надо вычесть всю сумму расходов на его приобретение. А за весь срок фактического использования основного средства следует начислить амортизацию по правилам главы 25 НК РФ (подп. 3 ст. 346 НК РФ).

Сначала необходимо определить первоначальную стоимость проданного основного средства по правилам главы 25 НК РФ. Для этого из расходов на приобретение основного средства необходимо вычесть «входной» НДС, который не учитывается в первоначальной стоимости основного средства (п. 1 ст. 257 НК РФ, письмо Минфина России от 08.06.2005 № 03-03-02-04/1/140).

Кроме того, расходы на приобретение основного средства уменьшаются на сумму процентов по займам и кредитам, полученным на приобретение этого основного средства, государственной пошлины за регистрацию прав собственности на объекты недвижимости.

Указанные затраты организация может учесть при расчете единого налога за тот период, когда основное средство было введено в эксплуатацию.

Далее устанавливается срок полезного использования основного средства на основании