активам будет такой же, как и по основным средствам.

Напомним, что в течение налогового периода расходы на не материальные активы принимаются за отчетные периоды равными долями (п. 3 ст. 346.16 НК РФ). В книге учета доходов и расходов они отражаются в последний день отчетного (налогового) периода.

Если организация возвращается к общему режиму налогообложения или переходит на уплату ЕНВД, то остаточная стоимость нематериальных активов на дату такого перехода определяется следующим образом. Из остаточной стоимости нематериальных активов, рассчитанной на дату перехода на УСН, вычитается та ее часть, которая была включена в состав расходов в период применения УСН (п. 3 ст. 346.25 НК РФ).

Для объектов со сроком службы свыше 15 лет этот период составляет 10 лет, а для нематериальных активов со сроком службы до 15 лет – 3 года с момента их приобретения.

Пересчет осуществляется с момента учета расходов на приобретение или создание нематериальных активов. Как определить этот момент, в главе 26.2 НК РФ не указано.

По мнению налоговых органов, расходы на приобретение или создание нематериальных активов следует списывать в течение налогового периода равными долями по отчетным периодам. Поэтому, на наш взгляд, отсчитывать 3 года (10 лет) следует от последней даты первого отчетного периода, в котором организация начала списывать расходы на приобретение или создание нематериального актива. Ведь все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (п. 7 ст. 3 НК РФ).

8.5. Порядок налогового учета после 1 января 2008 года

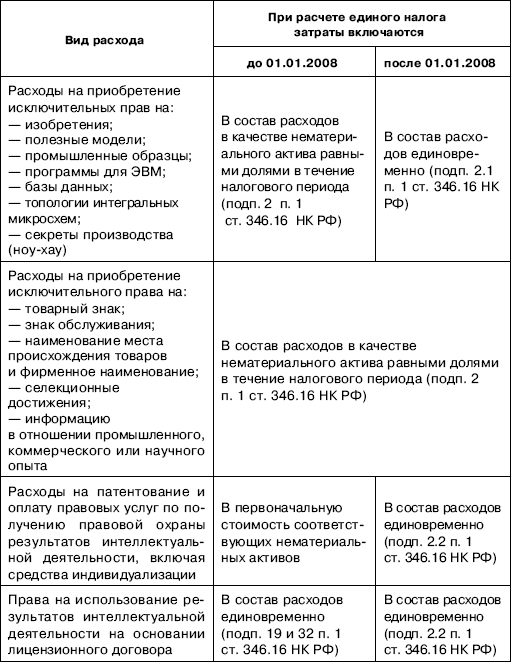

С 1 января 2008 г. организации, применяющие УСН, могут единовременно включать в расходы, уменьшаемые налогооблагаемые доходы, после их фактической оплаты следующие затраты на приобретение:

– исключительных прав на изобретения, полезные модели, промышленные образцы;

– исключительных прав на программы для ЭВМ, базы данных;

– исключительных прав на топологии интегральных микросхем;

– секретов производства (ноу-хау) (подп. 2.1 п. 1 ст. 346.16 НК РФ).

Напомним, что до указанной даты подобные расходы учитывались в качестве нематериальных активов, а затем списывались равными долями в течение налогового периода на основании подп. 2 п. 1 ст. 346.16 НК РФ.

Что делать после 01.01.2008 с подобными нематериальными активами, которые были приобретены до перехода на УСН, Налоговый кодекс Российской Федерации не поясняет. Непризнанную часть стоимости нематериального актива можно включить в состав расходов единовременно или следует продолжать равномерно включать ее в расходы? Могут ли организации, которые с 01.01.2008 перешли с общего режима налогообложения на УСН, единовременно включить в расходы остаточную стоимость нематериального актива?

Ответов на эти вопросы пока нет.

До 01.01.2008 расходы на патентование и оплату правовых услуг по получению правовой охраны результатов интеллектуальной деятельности учитываются при формировании первоначальной стоимости нематериальных активов. После указанной даты «упрощенцы» смогут включить подобные расходы в состав расходов единовременно после фактической оплаты на основании подп. 2.2 п. 1 ст. 346.16 НК РФ.

Напомним, что помимо перечисленных выше расходов к нематериальным активам относятся (п. 3 ст. 256 НК РФ):

– исключительное право на товарный знак, знак обслуживания, наименование места происхождения товаров и фирменное наименование;

– исключительное право патентообладателя на селекционные достижения;

– владение информацией в отношении промышленного, коммерческого или научного опыта.

После 01.01.2008 «упрощенцы» по-прежнему будут списывать расходы на приобретение или создание этих нематериальных активов равными долями в течение налогового периода (табл. 5).

Учет расходов при применении УСН

Следовательно, расходы на приобретение исключительного права на компьютерную программу включаются в состав расходов единовременно в отчетном периоде их оплаты и постановки на учет нематериального актива.

8.6. Расходы на создание сайта в Интернете

Многие организации открывают свой сайт в Интернете, затраты по созданию которого включают расходы:

• на разработку программы и дизайна сайта;

• на услуги хостинга (размещение сайта на дисковом пространстве провайдера);

• на регистрацию доменного имени.

Расходы на разработку сайта учитываются в целях налогообложения в зависимости от того, имеет организация исключительные права на этот сайт или нет.

В первом случае расходы на создание сайта включаются в первоначальную стоимость нематериального актива, которая формируется по правилам главы 25 НК РФ. При использовании упрощенной системы налогообложения стоимость нематериальных активов уменьшает доходы организации, облагаемые единым налогом (подп. 2 п. 1 ст. 346.16 НК РФ), при условии, если величина расходов на создание сайта составила не менее 20 000 руб.

Расходы на оплату регистрации доменного имени и хостинга в первоначальную стоимость нематериального актива (сайта) не включаются. Это связано с тем, что домен, как правило, регистрируется на год, а хостинг может предоставляться и на месяц, и на квартал, и на год. Иными словами, сроки полезного использования нематериального актива (сайта) и услуг различаются.

Следовательно, услуги по регистрации доменного имени и предоставлению хостинга являются самостоятельными расходами. Такие виды затрат ст. 346.16 НК РФ не предусмотрены.

Если же у организации нет исключительного права на сайт, то учесть его в качестве нематериального актива она не может. Но это вовсе не значит, что организация не сможет уменьшить свои доходы на сумму расходов по созданию сайта.

Как правило, на сайте размещается информация рекламного характера. Следовательно, организация может с полным основанием включить затраты на разработку сайта в состав рекламных расходов (подп. 20 п. 1 ст. 346.16 НК РФ).

К рекламным расходам можно отнести и затраты на регистрацию доменного имени, и услуги хостинга, так как без этих услуг сайт с рекламной информацией работать не будет.

8.7. Расходы на НИОКР

До 2008 г. расходы на научные исследования и (или) опытно-конструкторские разработки (НИОКР) не учитывались при расчете единого налога.

С 1 января 2008 г. это положение изменилось согласно Федеральному закону от 19.07.2007 № 195-ФЗ, который дополнил п. 1 ст. 346.16 НК РФ подпунктом 2.1. Теперь «упрощенцы» могут включить в состав затрат расходы на НИОКР (подп. 2.3 п. 1 ст. 346.16 НК РФ). Состав этих расходов определяется на основании п. 1 ст. 262 НК РФ.

Речь идет о расходах на создание новой или усовершенствование производимой продукции (товаров, работ, услуг), в частности расходах на изобретательство. При применении общего режима налогообложения подобные расходы признаются только по завершении исследований (или их отдельных этапов) равномерно в течение одного года (п. 2 ст. 262 НК РФ). При использовании УСН эти условия не действуют. Поэтому указанные расходы следует учитывать при расчете единого налога единовременно после фактической оплаты.

Кроме того, в состав расходов на НИОКР включаются расходы на формирование Российского фонда