– пользование контейнером;

– пломбирование контейнеров;

– хранение контейнеров;

– охрану и сопровождение контейнеров;

– крановые операции по перемещению контейнеров.

Организация оплачивает также железнодорожный тариф за отправку контейнера, услуги по транспортировке контейнеров на машинах до железнодорожных станций и информационно- вычислительные услуги, связанные с получением информации о дислокации контейнера, информационным сопровождением контейнера от станции погрузки до станции назначения.

Расходы на приобретение работ и услуг производственного характера включаются в состав материальных расходов (подп. 6 п. 1 ст. 254 НК РФ). К работам (услугам) производственного характера относятся также транспортные услуги сторонних организаций и структурных подразделений самого налогоплательщика по перевозкам грузов внутри организации.

Транспортные расходы организации, оказывающей транспортно-экспедиционные услуги, по мнению специалистов Минфина России, уменьшают налоговую базу по единому налогу. Кроме того, в состав расходов организация может включить и затраты на оплату услуг, оказываемых сторонними организациями (услуг за пользование контейнерами, по отправке, пломбированию, хранению, охране и сопровождению контейнеров, осуществлению крановых операций, информационно-вычислительных услуг).

В то же время плата за въезд на контейнерную площадку (сбор за предоставленные сторонней организацией услуги) в п. 1 ст. 346.16 НК РФ не поименована и в целях налогообложения не учитывается (письмо Минфина России от 07.08.2006 № 03-11-04/2/158).

Расходы на обслуживание ККТ

До 1 января 2008 г. расходы на обслуживание контрольно-кассовой техники (ККТ) ст. 346.16 НК РФ не были предусмотрены.

В то же время организации, применяющие упрощенную систему налогообложения, обязаны вести кассовые операции в соответствии с установленным порядком и выполнять положения, предусмотренные Федеральным законом от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и расчетов с использованием платежных карт».

Порядок ведения кассовых операций в Российской Федерации утвержден решением Совета директоров Банка России от 22.09.1993 № 40. Применение ККТ является обязанностью каждой организации (предпринимателя), использующей упрощенный режим налогообложения. Поэтому затраты, связанные с техническим обслуживанием кассовых аппаратов, можно считать расходами на приобретение работ и услуг производственного характера (см. письма МНС России от 09.07.2004 № 22-1-14/1184 и Управления МНС России по г. Москве от 26.04.2004 № 21-08, 21-09/28428 и от 16.09.2005 № 18-11/3/66014).

Следовательно, эти затраты можно учесть при расчете единого налога в составе материальных расходов.

Аналогичного мнения придерживаются и специалисты главного финансового ведомства (см. письмо Минфина России от 16.08.2005 № 03-11-04/2/49).

По мнению налоговых органов, для этого необходимо одновременное выполнение сразу двух условий:

• расходы по договору с центром технического обслуживания (ЦТО) должны быть фактически оплачены;

• работы, услуги по договору должны быть фактически выполнены.

Такое утверждение несколько смущает бухгалтеров. Ведь договор с центром технического обслуживания ККТ (ЦТО) заключается на определенный период, в течение которого он обязуется установить ККТ, проводить планово-профилактические работы, гарантийный ремонт, доставлять расходные материалы и т.д. Поэтому непонятно, когда именно можно считать работы выполненными, а услуги оказанными, чтобы сумму оплаты по договору с ЦТО включить в состав расходов.

На наш взгляд, в этом случае следует поступать следующим образом.

Пример

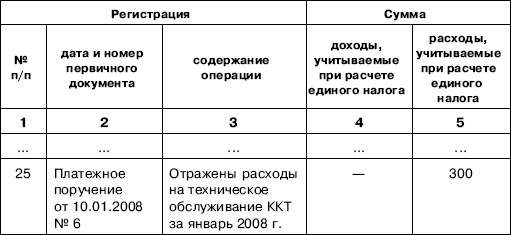

В январе 2008 г. ООО «Факел» заключило договор с центром технического обслуживания ККТ на обслуживание нового кассового аппарата. В рамках этого договора 10 января были оплачены услуги ЦТО за период январь-июнь 2008 г. Стоимость услуг составила 1800 руб. (платежное поручение от 10.01.2008 № 6).

Ежемесячно бухгалтер может включать в состав расходов, учитываемых в целях налогообложения, часть общей суммы оплаты в размере 300 руб. (1800 руб. : 6 мес).

В книге учета доходов и расходов 31 января 2008 г. сделана следующая запись:

I. Доходы и расходы

С 01.01.2008 расходы на обслуживание ККТ включены в перечень расходов, которые учитываются при расчете единого налога (подп. 3 п. 1 ст. 346.16 НК РФ). Причем это положение распространяется и на правоотношения, возникшие в 2007 г.

Расходы на спецодежду

Перечень расходов, установленный в ст. 346.16 НК РФ, является закрытым. Это значит, что организация, применяющая упрощенную систему налогообложения, может учесть при расчете единого налога только те расходы, которые указаны в этом перечне.

Несмотря на то что затраты на приобретение организацией специальной одежды прямо не указаны в перечне расходов, предусмотренных ст. 346.16 НК РФ, при расчете единого налога организация может включить в состав расходов стоимость спецодежды (письмо Минфина России от 09.06.2004 № 03-02- 05/2/34

Организации, которые рассчитывают налог по ставке 15%, уменьшают полученные доходы на сумму материальных расходов на основании подп. 5 п. 1 ст. 346.16 НК РФ. Размер полученных доходов определяется по правилам главы 25 НК РФ (п. 2 ст. 346.16 НК РФ). Согласно подп. 3 п. 1 ст. 254 НК РФ к материальным расходам относятся, в частности, затраты на приобретение спецодежды. Следовательно, организации, применяющие упрощенную систему налогообложения, могут включить ее стоимость в расходы по этой статье затрат в момент передачи в эксплуатацию (письмо Минфина России от 14.03.2005 № 03-03-01-04/1/65).

По мнению Минфина России, необходимыми условиями признания расходов являются их обоснованность и документальное подтверждение (п. 1 ст. 252 НК РФ). То есть в данном случае расходы на приобретение спецодежды должны быть экономически оправданны. Кроме того, необходимость выдачи спецодежды работникам конкретной профессии должна быть предусмотрена законодательством Российской Федерации, а именно Трудовым кодексом РФ.

Согласно ст. 221 ТК РФ на работах с вредными или опасными условиями, а также на работах, выполняемых в особых температурных условиях или связанных с загрязнением, работодатель должен обеспечить работников средствами индивидуальной защиты.

Кроме того, ст. 14 Федерального закона от 17.07.1999 № 181-ФЗ «Об основах охраны труда» (применяется в части, не противоречащей Трудовому кодексу РФ) закреплено, что предоставление работникам бесплатных средств индивидуальной защиты (спецодежды, спецобуви и т.д.) является обязательным условием обеспечения безопасных условий и охраны труда.

В письме Минфина России от 09.06.2004 № 03-02-05/2/34 указано, что выдача средств индивидуальной защиты работникам осуществляется в соответствии с Правилами обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты, утвержденными постановлением Минтруда России от 18.12.1998 № 51.

В Правилах указано, что спецодежда и спецобувь могут выдаваться работникам только тех профессий и должностей, которые предусмотрены в Типовых отраслевых нормах бесплатной выдачи работникам средств индивидуальной защиты, приведенных в постановлениях Минтруда России от 29.12.1997 № 68, от 30.12.1997 № 69 и от 31.12.1997 № 70.

Следовательно, при расчете единого налога организация

– сверх норм, установленных законодательством Российской Федерации;