соответствующей налоговой декларации, в которой отражена сумма исчисленного налогового обязательства, сумма налога по УСН может быть уменьшена только на те суммы страховых взносов на ОПС, которые отражены в декларациях по ОПС, представленных в налоговый орган, и в размерах не более, чем отражены в указанных налоговых декларациях по ОПС.

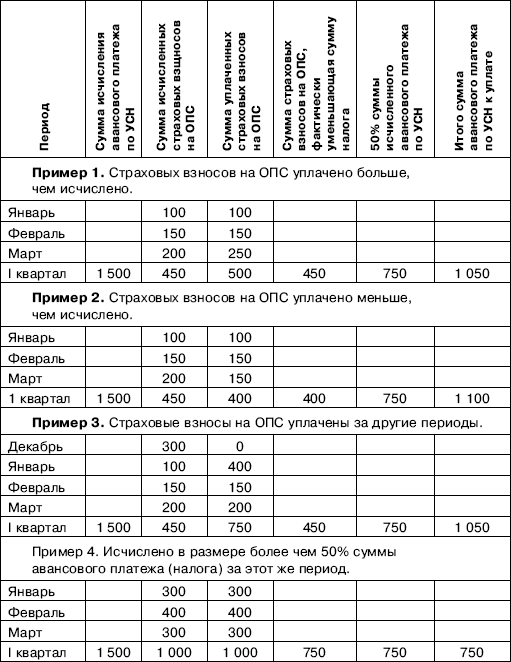

В-третьих. Сумма налога по УСН может быть уменьшена только на те суммы страховых взносов на ОПС, которые не только исчислены за этот же период времени, но и уплачены.

При этом в уменьшение не может быть учтено больше, чем исчислено, т.е. если уплачено больше, чем исчислено, то в уменьшение учитывается исчисленная сумма.

В-четвертых. Страховые взносы на ОПС могут уменьшить сумму исчисленного за налоговый (отчетный) период налога (авансового платежа) по УСН не более чем на 50%.

Примеры

Учитывая требования ст. 346.12 НК РФ, а также тот факт, что даты представления, а также даты уплаты в бюджет деклараций по УСН и ОПС не совпадают, сумма исчисленного за налоговый (отчетный) период налога (авансовых платежей по налогу) по УСН подлежит уменьшению налогоплательщиками только на сумму фактически уплаченных ими (в пределах суммы начисленных (подлежащих уплате) за налоговый (отчетный) период) страховых взносов на ОПС на дату уплаты авансовых платежей по налогу за отчетные периоды либо на дату подачи налоговой декларации по налогу за налоговый период.

При этом, учитывая, что налог по УСН исчисляется нарастающим итогом, суммы страховых взносов на ОПС, уплаченные налогоплательщиком после срока уплаты авансового платежа по УСН за истекший отчетный период, могут быть учтены при исчислении налога (авансовых платежей по налогу) за налоговый период (следующие отчетные периоды текущего календарного года) и включены в налоговую декларацию по налогу за налоговый период.

ОБРАТИТЕ ВНИМАНИЕ!

Налогоплательщики, уплатившие страховые взносы на ОПС за этот же календарный год (отдельные месяцы (кварталы) этого календарного года), после представления налоговых деклараций по УСН за календарный год вправе уточнить свои налоговые обязательства по УСН за истекший налоговый период (календарный год), представив в установленном порядке в налоговый орган уточненные налоговые декларации.

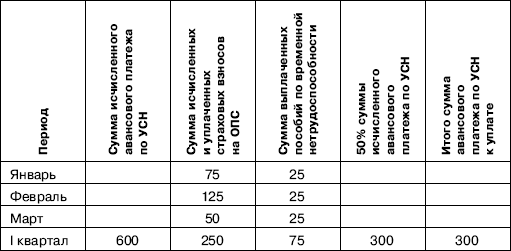

2. О порядке учета выплат пособий по временной нетрудоспособности.

В соответствии со ст. 346.21 НК РФ налогоплательщики, применяющие УСН и выбравшие в качестве объекта налогообложения доходы, вправе уменьшить сумму налога (квартальных авансовых платежей по налогу), исчисленного ими за налоговый (отчетный) период, не только на сумму страховых взносов на ОПС, но и на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма налога (авансовых платежей по налогу) не может быть уменьшена более чем на 50%.

Таким образом, сумма налога по УСН может быть уменьшена только на суммы фактически выплаченных пособий по временной нетрудоспособности.

При этом общая сумма налога по УСН не может быть уменьшена более чем на 50%.

Данное ограничение касается и случаев, когда налогоплательщики уменьшают сумму исчисленного налога по УСН и на сумму взносов на ОПС, и на сумму выплат пособий по временной нетрудоспособности.

Пример

Исчислено в размере более чем 50% суммы авансового платежа (налога) за этот же период.

При составлении декларации по единому налогу за 2010 год налогоплательщики, выбравшие в качестве объекта налогообложения доходы, могут уменьшить сумму единого налога (ст. 346.21 НК РФ) на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) за этот же период времени в соответствии с законодательством Российской Федерации, а также на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма налога (авансовых платежей по налогу) не может быть уменьшена более чем на 50 процентов).

Пример

ООО «Радуга» применяет упрощенную систему налогообложения. В качестве объекта налогообложения организация выбрала доходы.

Предположим, что величина доходов ООО «Радуга» за 2009 г. составила 1 000 000 руб. Сумма страховых взносов на обязательное пенсионное страхование и пособий по временной нетрудоспособности, уплаченных в 2009 г., – 40 000 руб.

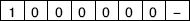

Раздел 2 декларации за 2009 г. будет заполнен следующим образом:

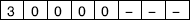

– строки 210 и 240 – величина доходов:

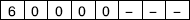

– строка 260 – сумма единого налога (1 000 000 руб. х 6%):

– строка 280 – сумма страховых взносов на обязательное пенсионное страхование и пособий по временной нетрудоспособности, не превысившая 30 000 руб. (60 000 руб. х 50%).

При заполнении раздела 1 декларации сумма единого налога, подлежащая уплате в бюджет по итогам года, отражается в

«Упрощенцы», которые уплачивают единый налог с доходов, показатель, отражаемый в строке 060, рассчитывают по формуле:

Строка 060 раздела 1 = Строка 260 раздела 2 – Строка 280 раздела 2 – Строка 050 раздела 1.

Пример

Используем условия предыдущего примера.

Предположим, что доходы ООО «Радуга» составили:

– в I квартале 2009 г. – 200 000 руб.;

– во II квартале 2009 г. – 250 000 руб.;

– в III квартале 2009 г. – 300 000 руб.

Сумма авансового платежа по единому налогу, рассчитанная на основании величины полученных доходов, составила:

– в I квартале 2009 г. – 12 000 руб. (200 000 руб. х 6%);

– во II квартале 2009 г. – 15 000 руб. (250 000 руб. х 6%);

– в III квартале 2009 г. – 1 8 000 руб. (400 000 руб. х 6%).

Величина уплаченных страховых взносов на обязательное пенсионное страхование и пособий по временной нетрудоспособности составила:

– в I квартале 2009 г. – 7000 руб.;

– во II квартале 2009 г. – 8000 руб.;

– в III квартале 2009 г. – 9000 руб.

Поскольку сумма единого налога может быть уменьшена не более чем на половину, величина авансового платежа составит:

– в I квартале 2009 г. – 6000 руб. (12 000 руб. х 50%);

– во II квартале 2009 г. – 7500 руб. (15 000 руб. х 50%);

– в III квартале 2009 г. – 9000 руб. (18 000 руб. х 50%).

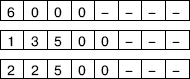

В этом случае строки 030, 040, 050 будут заполнены следующим образом:

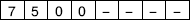

Сумма единого налога, подлежащая уплате в бюджет за налоговый период ООО «Радуга», составит 7500 руб. (60 000 руб. – 30 000 руб. – 22 500 руб.). При этом строка 060 будет заполнена следующим образом:

Показатель, рассчитанный по этой формуле, может иметь отрицательное значение. В этом случае его следует указать в